Der klassische Versicherungsvertreter muss sich immer wärmer anziehen. Die Vorsorgeprodukte Lebens- und Rentenversicherungen bieten kaum noch Rendite, InsurTechs wie myPension sprechen mit ihren Onlinelösungen die Generation X eher an, als der einstündige Verkaufsmonolog am Wohnzimmertisch.

Womit hebt sich myPension von den Mitbewerbern aus der alten Welt ab? Wir haben das Angebot für Sie getestet und können Ihnen sagen, ob es sich lohnt.

Testbericht

- Altersvorsorge mit ETF-Sparplan

- Überdurchschnittlich hohe Rendite

- 100% digital

- Monatsbeiträge ändern, Zuzahlungen leisten und Geld entnehmen jederzeit kostenlos möglich.

- Kostenlose Kündigung

Rendite unverbindlich berechnen: www.mypension.de/rendite

Alternative

MyPension Alternativen finden Sie im kostenlosen Rentenversicherung Vergleich auf PrivateRentenversicherung.com.

myPension Test und Erfahrungen

Inhalt

Versicherungspartner ist das Unternehmen myLife, einem InsurTech aus Göttingen. Beide Unternehmen unterstehen der Aufsicht durch die BaFin.

Wie funktioniert’s?

Bei myPension handelt es sich um Rentenversicherungen auf der Grundlage von Exchange Trading Funds, der kostengünstigsten Fondslösung für Altersvorsorgeprodukte. Die hohe Flexibilität von myPension macht es möglich, dass der Vertrag während der Laufzeit immer wieder an die aktuelle Situation angepasst werden kann.

Im ersten Schritt ermitteln Sie mit zwei Eingaben ihre Vorsorgelücke im Alter. Grundlage dafür sind das aktuelle Nettoeinkommen und das aktuelle Alter. In anschaulichen Schritten wird jetzt erklärt, wie hoch das Einkommen voraussichtlich bei Rentenbeginn ist, wie hoch die staatliche Rente und wie groß die Rentenlücke. Abschließend erfahren Sie, wie hoch der monatliche Beitrag bei der ermittelten Konstellation ausfällt. Nach Planung der Vorsorgeleistungen erfolgt die Abforderung des Angebotes. Dieses erhält der Interessent per E-Mail zugesendet. Der zeitliche Aufwand beträgt noch nicht einmal zwei Minuten.

Sollten während der Angebotsanforderung Fragen auftreten, steht das Team von myPension unter der Frankfurter Rufnummer 069 348 755 111 zur Verfügung. Leider sind keine Servicezeiten genannt.

Altersvorsorge mit ETF, Indexfonds

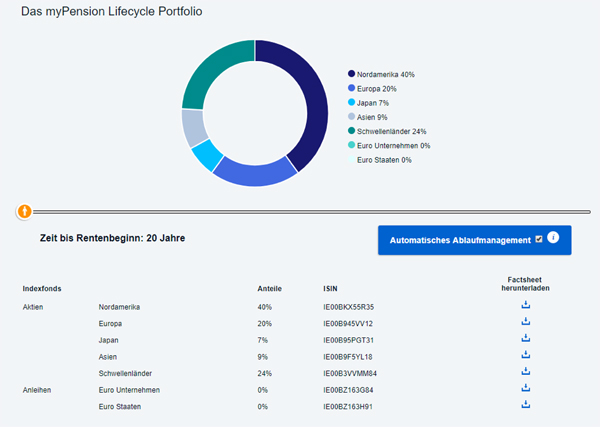

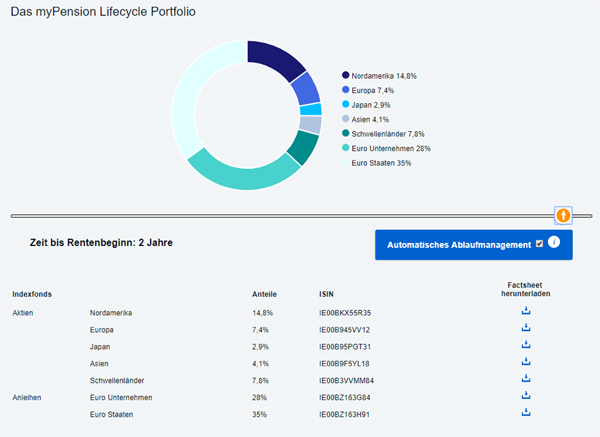

Die Anlage der Kundengelder erfolgt über Indexfonds bzw. ETFs. Aktuell ist das myPension Lifecycle Portfolio in über 3.000 Aktien investiert. Allerdings verschiebt sich auf Wunsch des Anlegers der Anlageschwerpunkt, je näher das Ende der Ansparphase kommt, um mögliche Kursschwankungen zu vermeiden. Zu Beginn sieht die Zusammensetzung des Portfolios noch so aus:

Zwei Jahre vor Rentenbeginn wurde der Aktienanteil zugunsten von festverzinslichen Wertpapieren deutlich heruntergefahren:

Weitere Infos beim Anbieter: www.mypension.de/altersvorsorge

Welche Varianten stehen bei der Beitragszahlung zur Verfügung?

Abgesehen von den Varianten bei Rentenbeginn spielt natürlich auch die Beitragszahlung eine Rolle. Diese kann in Raten, aber auch gegen einen zusätzlichen Einmalbeitrag erfolgen. Alternativ besteht auch die Option einer ausschließlichen Einmalzahlung.

Bei monatlicher Beitragszahlung hat der Beitragszahler die Möglichkeit, den Beitrag jährlich um einen Prozentsatz zwischen einem und fünf Prozent zu erhöhen. Widerruft er die Dynamisierung zwei Jahre hintereinander, ist eine Wiederaufnahme nicht mehr möglich, der Beitrag ist eingefroren.

Der Versicherungsnehmer kann grundsätzlich

- Kontinuierlich den anfänglich vereinbarten Monatsbeitrag entrichten.

- Den Monatsbeitrag kostenfrei erhöhen oder absenken.

- Willkürliche Zuzahlungen leisten.

- Gelder entnehmen.

Welche Varianten stehen bei Rentenbezug zur Verfügung?

Grundsätzlich handelt es sich bei der myPension Altersvorsorge GmbH um eine Rentenversicherung mit lebenslanger Rentenzahlung. Der Gedanke der Hinterbliebenenversorgung spielt hier keine wirkliche Rolle. Dennoch können die Antragsteller eine Art Airbag einbauen.

Grundsätzlich bietet myPension drei Auszahlungsvarianten:

- Statische Rente

- Dynamische Rente

- Einmalzahlung

Im Fall der statischen Rente bleibt die Rentenzahlung über alle Jahre identisch. Wer auf ein langes Leben spekuliert, läuft Gefahr, dass auch die Rente von myPension inflationsbedingt nicht mehr zu 100 Prozent ausreicht.

Bei der dynamischen Rente liegt die Rente zu Beginn der Rentenzahlungsphase etwas unter dem Einstiegssatz der statischen Rente. Dafür steigt sie aber während der gesamten Rentenbezugsphase kontinuierlich an.

Die dritte Alternative stellt die Einmalzahlung dar. In diesem Fall erhält der Begünstigte den gesamten Betrag in einer Summe ausgezahlt.

Was passiert, wenn der Bezugsberechtigte stirbt?

Diese Frage ist durchaus berechtigt, geht es doch bei einer privaten Rentenversicherung in der Regel um größere Summen. Verstirbt die versicherte Person während der Beitragszahlungsdauer, erhalten die Erben den Gegenwert aller bis dahin erbrachten Einzahlungen.

Etwas anders verhält es sich, wenn der Begünstigte während der Rentenbezugsphase verstirbt. Hier kommt es darauf an, welche vertraglichen Vereinbarungen bei Vertragsabschluss gemacht wurden.

- Vollständige Auszahlung des Restkapitals an die Hinterbliebenen. Diese Variante bedingt eine von Anfang an niedrigere Rente.

- Auszahlung der Rentenleistung für die nächsten zehn Jahre an die Hinterbliebenen. Dies wirkt sich erhöhend auf die Rentenzahlung aus, da das Leistungsrisiko für den Anbieter eingeschränkt ist.

- Völliger Verzicht auf Auszahlungen nach dem Tod des Begünstigten. Diese Variante bietet die höchste Rendite für den Vertrag.

Unverbindliches Angebot: www.mypension.de/altersvorsorge

Steuer

Die Besteuerung der myPension Rentenversicherung

Die Besteuerung der myPension Rentenversicherung hängt davon ab, welche Auszahlungsoption der Antragsteller wählt. Entscheidet er sich für die einmalige Kapitalabfindung, fällt die Besteuerung nach dem persönlichen Steuersatz zuzüglich Soli und ggflls. Kirchensteuer an. Allerdings wird nicht die gesamte Summe besteuert. Es greift das Halbeinkünfteverfahren. Von dem Auszahlungsbetrag werden die Einzahlungen abgezogen. Die verbliebene Differenz ist zu 50 Prozent steuerpflichtig.

Angenommen, der Sparer hat 20 Jahre lang 200 Euro im Monat angespart. Dies ergibt eine Beitragssumme von 48.000 Euro. Die Ablaufleistung des Vertrages beträgt 100.000 Euro. Abzüglich der gezahlten Beiträge verbleiben 52.000 Euro. Bei einem Steuersatz von 25 Prozent fallen auf 26.000 Euro (Halbeinkünfteverfahren) einmalig Steuern in Höhe von 6.500 Euro an.

Völlig anders sieht es bei der Rentenzahlung aus. Hier greift die Ertragsanteilsbesteuerung. Der Ertragsanteil ist vom Bundesfinanzministerium festgelegt und in Paragraf 22, Einkommensteuergesetz, hinterlegt. Er hängt vom Alter des Begünstigten bei Beginn der Rentenzahlung ab. Hier die Ertragsanteilswerte für die populärsten Rentenbeginnalter:

| Rentenbeginnalter | Ertragsanteil in Prozent |

| 60 bis 61 | 22 |

| 62 | 21 |

| 63 | 20 |

| 64 | 19 |

| 65 bis 66 | 18 |

| 67 | 17 |

Angenommen, der Begünstigte hätte mit Beginn des 65. Lebensjahres eine Rente von 6.000 Euro im Jahr von myPension zu erwarten. Der Ertragsanteil beträgt daraus 1.080 Euro. Der Ertragsanteil in Höhe von 1.080 Euro wird jetzt mit dem persönlichen Steuersatz in Höhe von 25 Prozent belegt. Dies ergibt eine jährliche Steuerschuld von 270 Euro. Erst ab dem 25. Jahr des Rentenbezuges würde sich der Begünstigte mit der Besteuerung bei Einmalzahlung der Versicherungsleistung besser stellen.

Kosten

Anbieter von Lebens- und Rentenversicherungen stehen in der Kritik, dass die Abschlusskosten zu hoch und damit renditeschädlich für den Versicherungsnehmer sind. Bei der Beitragssumme von 48.000 Euro aus dem oben angeführten Beispiel und einer Abschlussprovision von vier Prozent auf die Beitragssumme beliefe sich die Provision 1.920 Euro und fehlt dem Anleger schlicht im Kapitalstock.

myPension hat sich dazu entschlossen, die Kosten völlig transparent zu machen, und nicht erst im Produktinformationsblatt zu verschleiern.

Es fallen einmalig 149 Euro für die Einrichtung des Vertrages an, eine Gebühr, die alle anderen Versicherer ebenfalls, allerdings stillschweigend, von den ersten Beiträgen einbehalten.

Die Kosten für die Kontoführung betragen 36 Euro im Jahr, in der Branche als fixe Verwaltungskosten deklariert und dem Kunden im Beratungsgespräch für gewöhnlich vorenthalten.

Zusätzlich kommen noch 0,69 Prozent für die Verwaltung der Fondsanteile dazu.

Bei einer Laufzeit von 30 Jahren und einem Monatsbeitrag von 200 Euro ergibt dies eine Effektivkostenquote von 0,83 Prozent. Welche Kostenquoten durchaus marktüblich sind, zeigt das folgende Berechnungsbeispiel:

| Provisionstarif des Marktführers | |

| Monatlicher Beitrag | 250,- EUR |

| Vertragslaufzeit in Jahren | 30 |

| Jährliche Wertentwicklung in % | 6,00% |

| (angenommene Fondsentwicklung vor Kosten und Steuern) | |

| Summe der Einzahlungen | 90.000,- EUR |

| Kosten Versicherer | 20.136,36 EUR |

| (Abschluss-, Bestandsprovisionen, Verwaltungskosten) | |

| Fondskosten | 31.550,92 EUR |

| (Verwaltungsgebühren TER ohne Transaktionskosten) | |

| Gesamtkosten in EUR | 51.687,28 EUR |

| Effektivkostenquote | → 3,24% |

| Kapitalauszahlung vor Steuern | 139.368,09 EUR |

Quelle: etf-versicherung-24.de

An diesem Beispiel lässt sich sehr schön festmachen, warum InsurTechs gegenüber dem klassischen Versicherungsvertrieb die rentablere Lösung darstellen.

Unverbindliches Angebot: www.mypension.de/altersvorsorge

Bewertung – Fazit

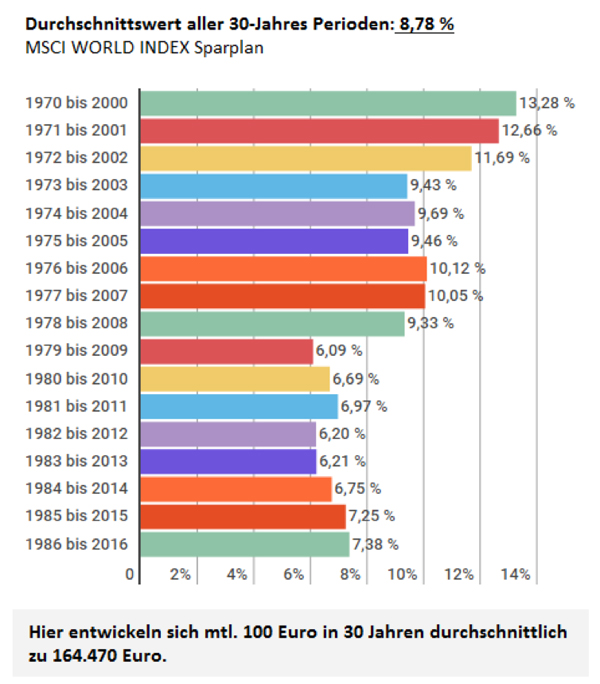

myPension konnte uns in allen Belangen überzeugen. Die angepeilte durchschnittliche Rendite von sechs Prozent pro Jahr entspricht der Realität, wie die folgende Grafik zeigt:

Das Lifecycle Portfolio spiegelt den MSCI World Index während der Ansparphase lange Zeit wider.

Die Kostenquote, verglichen mit der des deutschen Marktführers bei Versicherungen, zeigt, dass es auch günstiger geht. Zu guter Letzt zeichnet sich myPension durch eine Flexibilität während der Ansparphase aus, an der die Mitbewerber aus „der alten Welt“ noch arbeiten.

Unverbindliches Angebot: www.mypension.de/altersvorsorge

- N26 You Test, Erfahrungen & Bewertung - 10. August 2019

- Partners Finances Test, Erfahrungen & Bewertung - 11. Juli 2019

- N26 Metal Card Test, Erfahrungen, Vergleich & Bewertung - 3. Mai 2019